Какие налоги платят ИП в Республике Беларусь в 2026 году

Начинающим бизнесменам важно знать, что представляют собой налоги для ИП в Беларуси. Правильный выбор формы деятельности и типа налогообложения — это большая ответственность. Важно изначально определиться с выбором системы налогообложения. От того, что вы предпочтёте, может зависеть успех бизнеса.

С правилами въезда в Республику Беларусь можно ознакомиться на нашем сайте.

Содержание материала

Белорусские налоги, актуальные для ИП

Если вы зарегистрировались как ИП, в 2026 году вам предложат выбрать один из 3 видов налогообложения:

- единый;

- подоходный, есть 2 варианта: 1. ОСН; 2. По общей системе.

- упрощённую систему расчётов (сокр. УСН).

Чтобы разобраться, какой налог на прибыль будет самым предпочтительным, нужно детально изучить каждый тип налогообложения, который может выбрать индивидуальный предприниматель. А также необходимо предварительно ознакомиться с фактурами, которые нужно будет сдавать и сроками выплат и сдачи отчётности.

Подробнее о налогах в Республике Беларусь узнайте на нашем сайте.

Что такое единый налог?

Первое, что должен уяснить для себя начинающий предприниматель, это то, что есть виды деятельности, которые не дают выбора и обязывают дельцов рассчитываться с государством в рамках единого типа налогообложения. Если вы решили заниматься одним из видов бизнеса, входящих в перечень, вам придётся выплачивать единый налог.

Если выбрали не один вид предпринимательства, а несколько, допускается использование сразу двух систем налогообложения. Конечно, при условии, что не весь бизнес подлежит налогообложению в рамках единого налога.

Перечень видов бизнеса, подлежащих единому налогообложению, указан в Главе 35 Налогового кодекса РБ.

Об уровне жизни в стране подробнее можно узнать здесь.

Кто должен платить единый налог

Обращаться к перечню, в котором перечислены направления деятельности, вам нужно, если вы занимаетесь:

- розничной торговлей (зависит от того, какими товарами торгуете);

- предоставлением технического обслуживания;

- общественным питанием;

- ремонтом авто;

- производством мебельной продукции;

- пошивом одежды или её ремонтом;

- ремонтом бытовых и личных предметов;

- деятельностью в сфере красоты: парикмахерские, салоны красоты;

- перевозкой людей;

- перевозкой мебели;

- некоторыми видами ремесленной деятельности;

- репетиторством;

- уборкой квартир и т. д.

Единый налог с индивидуальных предпринимателей взимается по определённой схеме.

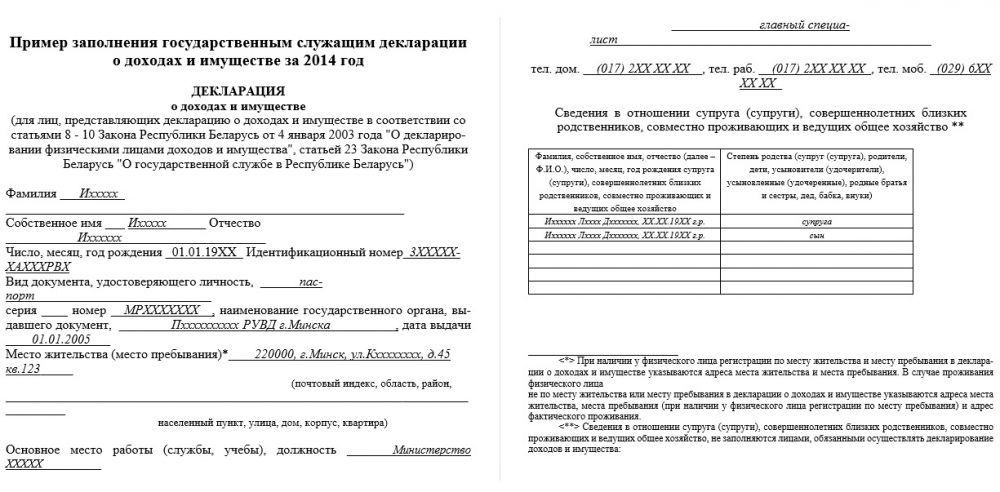

Декларацию по единому налогу можно скачать здесь.

Как выплачивается единый налог

Данный налог на прибыль, получаемую ИП, платится предварительно, то есть, ещё до начала деятельности. Расчет ставки единого налога в различных регионах делается по-разному, то есть, сумма может отличаться в зависимости от того, где зарегистрировано предприятие. Решение принимается на уровне областных Советов. За основу берётся базовая ставка, установленная Правительством.

ИП обязан внести плату до 1-го числа отчётного периода, которым является месяц.

У предпринимателя должны вестись:

- книга учёта доходов;

- подшивка деклараций;

- накладные;

- акты на выполненные работы и предоставленные услуги и т. д.

Экземпляр декларации ежемесячно заполняется ИП (самостоятельно) и подаётся в налоговые органы до 1-го числа. Подавать отчётность следует по месту регистрации бизнеса.

В книге учёта доходов должны учитываться все доходы предпринимателя, связанные с предпринимательством: и наличные, и безналичные. Декларация заполняется по специально предусмотренной форме. Если при внесении в неё данных возникают проблемы, служащие налоговых органов обязаны оказать бизнесмену бесплатную помощь.

Если по результатам отчётности получается, что выручка превысила норму единого налога в сорок раз, предприниматель должен доплатить 5% от суммы превышения.

Если сомневаетесь в том, что род выбранной вами деятельности соответствует единому налогообложению, обратитесь в налоговый орган, где вам обязаны разъяснить ситуацию.

Если есть возможность выбора, следует также рассмотреть общую систему (ОСН) и упрощённую (УСН).

Когда плательщики единого налога не освобождаются от уплаты НДС

В некоторых случаях налог на добавленную стоимость в Республике Беларусь платят предприниматели плательщики единого налога.

НДС нужно платить, если осуществляется ввоз товаров в страну. Если товары поступают из России в Беларусь или из других стран, как и РФ ходящих в таможенный союз, НДС платится в следующем месяце после ввоза товаров в Беларусь 20-го числа.

Если ввозимая продукция поступила не из стран таможенного союза, НДС за доходы с ввезенных товаров платится на момент их выпуска в оборот.

Отметим, что в России при импорте из Беларусь, российские импортёры обязаны выплачивать ввозной НДС.

О ввозе алкоголя в страну подробнее узнайте на нашем сайте.

Единый налог и освобождения

Если индивидуальный предприниматель платит единый налог, он освобождается от следующих налогов:

- местных, от деятельности, предусматривающей выплату единого налога;

- на изъятие природных ресурсов;

- экологического;

- НДС, связанного с реализацией услуг и продукции при имущественных правах на территории РБ;

- подоходного, исчисляемого на доходы от деятельности, указанной в перечне бизнесов, при которых выплачивается единый налог.

А также предусмотрены освобождения, связанные со льготами. Их получают:

- инвалиды 1-й и 2-й групп, воспитывающие несовершеннолетних детей или, если их дети обучаются очно в вузах;

- реализующие дикорастущую продукцию (грибы, ягоды, лекарственные растения и т. д.).

Частично освобождаются от налоговых выплат на определённый период начинающие ИП, родители детей-инвалидов и некоторые другие категории.

В каких случаях освобождают от уплаты подоходного налога узнайте из видео, представленном ниже.

Документы, подтверждающие право на льготу, предоставляются вместе с декларацией.

Когда выбирают подоходный налог

Есть 2 причины, по которым предприниматель выбирает подоходный налог:

- Вид деятельности не попадает под единый тип налогообложения.

- Бизнесмен решает, что УСН для него неприемлема.

Если вы выбираете подоходный налог, платить его придётся с чистой прибыли. Это означает, что при расчётах учитываются понесённые на развитие бизнеса расходы. Ставка таких налогов на бизнес рассчитывается в процентах. Большинство предпринимателей РБ выплачивает 16% от полученной в результате расчётов базы.

Здесь можно скачать декларацию по подоходному налогу.

При исчислении суммы ОСН применяется следующая формула:

налоговая база умножается на количество процентов

При этом размер базы исчисляется так:

Внереализованные доходы + доходы — затраты на выплату иных налогов, а также сборов

В итоге будет получена сумма для перечисления.

Какие налоговые вычеты предусмотрены для ИП

При ОСН ИП имеет право на применение профессионального налогового вычета. Это означает, что определяя сумму для выплаты, можно не учитывать:

10% собственного дохода, если расходная часть не подтверждена документально;

расходы на предпринимательство, если они учтены в документах.

Выбирать нужно либо первое, либо второе. Оба пункта применить нельзя. Выбор делается не на отчётный период, а сразу на весь календарный год.

При заполнении декларации важно учитывать, что все указываемые в ней расходы должны быть подтверждены документально. Важно заранее определиться, какие документы налоговые органы будут брать во внимание.

К расходам ИП относится следующее:

- амортизация;

- оплата труда сотрудникам;

- социальные отчисления;

- прочие.

Помимо рассмотренного выше, профессионального вычета, применяются другие виды вычетов, не имеющие отношения к предпринимательству. Это:

- имущественный;

- социальный;

- стандартный.

Важно знать правила декларирования доходов и сроки выплаты, и предоставления отчётности.

Как платить и когда подавать декларацию?

Согласно Налоговому кодексу декларацию обязаны представить физические лица – налоговые резиденты Беларуси, получившие в 2026 году доходы, подлежащие налогообложению.

Все итоги в налоговой декларации в течение года предоставляются нарастающим итогом.

Упрощённая система для ИП Беларуси

Упрощённая система для предпринимателей всех видов является самой выгодной и комфортной. Её избрали для себя многие фрилансеры, ремесленники и представители других, более традиционных, видов деятельности.

УСН может применяться не для каждого рода бизнеса. Предусмотрены виды деятельности, для которых УСН закрыта.

Если вы избрали для себя этот тип налогообложения, вам следует обратиться в налоговую с заявлением в течение 20 дней после открытия предприятия. Для действующих ИП установлен срок с 01.10 до 31.12.

Суть УСН в том, что один налог заменяет собой большинство других. Ставка налога на прибыль зависит от того, является ли ИП плательщиком НДС или нет. Расходы предпринимателя не берутся во внимание.

В качестве отчётного периода могут выступать:

- квартал (для неплательщиков НДС и плательщиков НДС, отчитывающихся ежеквартально);

- месяц (для плательщиков налога на добавленную стоимость, отчитывающихся ежемесячно).

Даты расчётов и предоставления отчётности аналогичны датам, актуальным для общей системы.

Как сдавать отчётность

Перед тем как заполнить декларацию, можно в интернете воспользоваться налоговым калькулятором. Это поможет правильно оформить фактуру. Отчёты, как и оплаты, производятся по истечении налогового периода. Итоги пишутся нарастающим итогом.

Неплательщики НДС могут представлять документы лично или через представителей. И также разрешено отправлять документацию почтой или интернетом в электронном виде. Плательщики НДС обязаны сдавать в налоговую службу только электронный вариант декларации.

Санкции

С каждым годом в Республике Беларусь ужесточаются налоговые правила. Платить в казну обязаны представители ремесленничества и те, кто получает заработок в интернете. Система налогообложения подстраивается под изменения рынка. Каждый, кто зарабатывает деньги, должен выплачивать налог с продажи продуктов своего производства. К примеру, для ремесленников предусмотрен специальный ремесленный сбор.

О едином налоге подробнее узнайте из видео, представленном ниже.

Если не платить налоги и не отчитываться в срок, будут применены санкции в виде штрафов и пени. Чтобы не стать нарушителем законодательства, желательно консультироваться в налоговой службе. Это особенно важно для начинающих бизнесменов.

Как получить ВНЖ Беларуси узнайте на нашем сайте.