Что представляет собой резидентство Казахстана в 2026 году

Резидентство Казахстана или его отсутствие определяет ваши отношения с налоговым законодательством Республики.

Любое физическое или юридическое лицо, находящееся на территории государства, рассматривается им с позиции резидентства

Для самого оцениваемого объекта важно решить, к какой категории он относится. Исходя из этого, будут определены размеры и виды налогов, которые следует платить в том случае, если на территории страны осуществляется какая-либо деятельность.

Содержание материала

- 1 Понятие резидент в международном аспекте

- 2 Казахстанское резидентство для физических лиц

- 3 Что понимается под центром жизненных интересов

- 4 Когда гражданин считается налоговым резидентом республики Казахстан вне зависимости от места проживания

- 5 Юридические лица – резиденты Казахстана

- 6 Зачем нужно подтверждать резидентство

- 7 Где получить справку о резидентстве Казахстана

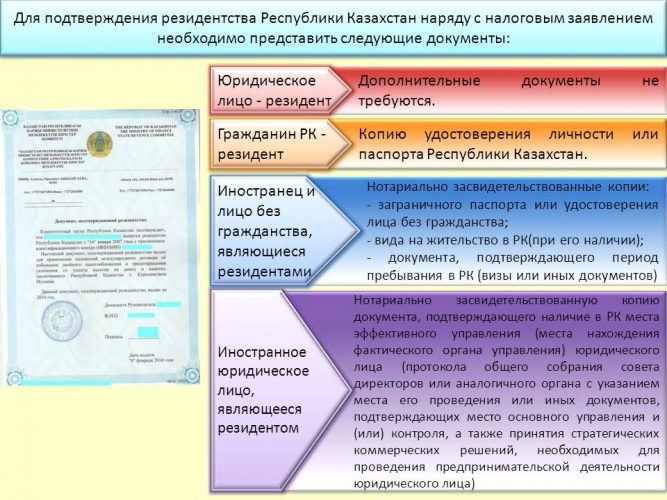

- 8 Документы, подтверждающие резидентство

- 9 Требуется ли апостиль

Понятие резидент в международном аспекте

В международном праве понятие всегда применяется к финансовым и налоговым правоотношениям лиц и государств, в которых они зарегистрированы.

В большинстве стран мира под призмой резидентства рассматривается любой человек или организация. Но есть отдельные страны, где под понятие подходят только иностранные граждане и предприятия.

Если взять за пример Российскую Федерацию, в ней резидентами считаются все, кто живёт в стране не менее года. Это могут быть как её граждане, так и иностранцы. В то же время некоторые граждане России, более года проживающие за её пределами, не являются резидентами в РФ.

Что касается юридических лиц, если они созданы в соответствии с Российским Законодательством, то также считаются резидентами России. Филиалы таких предприятий, располагающиеся за рубежом, также являются резидентами РФ.

Есть ещё одно активно используемое понятие – налоговый резидент. В большинстве стран оно применимо к физическим лицам, которые в течение 12 месяцев подряд более 183 дней находились на территории государства, а также к юридическим лицам, принадлежащим налоговой системе страны.

Военные, проходящие службу за границей, а также представители органов власти, командированные за пределы страны, являются исключением и остаются резидентами вне зависимости от количества времени, которое пребывают за пределами своего государства.

Казахстанское резидентство для физических лиц

Для Казахстана понятие резидент, так же как и налоговый резидент идентично пониманию термина в РФ и большинстве других стран мира. Оно определяется для физических лиц в Налоговом Кодексе РК Пункте №1 Статьи 189.

Согласно этому документу, резидентом будет признано следующее физическое лицо:

- непрерывно пребывающее на территории РК;

- непостоянно находящееся в Республике Казахстан, но при этом центр жизненных интересов гражданина находится в РК.

Если углубиться в вопрос, постоянное пребывание имеет отношение к текущему налоговому периоду.

Гражданин будет рассматриваться как резидент страны, если в течение года или, если быть точнее, 12 неразрывных месяцев не менее 183 дней находился на территории РК. Дни приезда и отъезда также засчитываются. Об этом говорится в Пункте 2 Налогового Кодекса Республики в статье 189.

Что понимается под центром жизненных интересов

В Налоговом Кодексе государства в Пункте 3 Статьи 189 расшифровывается понятие «центр жизненных интересов». Таковым считается:

- гражданство Республики Казахстан;

- вид на жительство в РК;

- близкие родные или семья физического лица живёт в Казахстане;

- на территории РК имеется доступное для проживания недвижимое имущество и право собственности на него у физического лица или членов его семьи.

При наличии перечисленных признаков, физическое лицо может считаться резидентом РК.

Когда гражданин считается налоговым резидентом республики Казахстан вне зависимости от места проживания

Некоторые категории граждан, даже длительное время находящиеся за пределами Казахстана, по закону государства остаются его резидентами. Это:

- граждане, которые длительное время лечатся за пределами страны в зарубежных клиниках, санаториях и иных оздоровительных учреждениях;

- научные работники и преподаватели РК, в течение всего периода проведения или написания научных работ, а также преподавания или консультирования;

- практиканты, студенты и стажеры, отправившиеся за пределы страны с целью обучения и приобретения практических навыков, остаются резидентами на весь период учёбы и повышения уровня квалификации;

- граждане, работающие за рубежом на объектах, являющихся собственностью РК;

- военнослужащие, а также персонал военных баз, дислоцирующихся за пределами страны;

- члены экипажей транспортных средств, работающих на международных линиях и принадлежащих компаниям, зарегистрированным на территории РК;

- служащие международных организаций, консульских и дипломатических служб, а также их семьи, командированные за пределы государства органами власти.

Всё перечисленное указывается в Пункте 4 Статьи 189 НК РК.

Исходя из сказанного, можно сделать вывод, что не каждый гражданин Казахстана является резидентом своей страны. Он таковым не будет считаться, если длительное время находится за границей и не имеет на Родине центра жизненных интересов.

Юридические лица – резиденты Казахстана

О том, какие юридические лица считаются резидентами РК, говорится в пункте 5 Статьи 189 Налогового Кодекса. Это юридические лица, которые стали таковыми в соответствии с законодательством РК или юридические лица, место эффективного управления которых располагается на территории Казахстана.

Под местом эффективного управления подразумевается место, где компания проводит свои совещания и где собирается её совет директоров.

Это означает, что, где бы ни находились объекты определённой организации, в Турции, Германии, Великобритании и т. п., если стратегические решения, связанные с её развитием, управлением и контролем деятельности принимаются на территории Казахстана, предприятие рассматривается как его резидент.

Зачем нужно подтверждать резидентство

Документ, подтверждающий резидентство, необходим для того, чтобы избежать двойного налогообложения.

Если вы, к примеру, гражданин России, но совершаете свою трудовую деятельность в Казахстане и не имеете сертификата резидентства, вам придётся платить налоги в обоих государствах. В России, так как получаете доходы и числитесь её гражданином, в РК – так как работаете на её территории и получаете вознаграждение за свои труды.

Чтобы избежать двойного налогообложения, нужна справка о резидентстве для подтверждения того, что вы зарегистрированы как налогоплательщик и платите налоги в РК.

Отметим, что справка будет иметь силу только в тех случаях, когда между государствами заключены конвенции о двойном налогообложении. Между Россией и Казахстаном такое соглашение действует. Россиянам, получающим в РК доходы и имеющим на территории страны имущество, нужно получить справку о резидентстве.

Где получить справку о резидентстве Казахстана

Чтобы стать официальным налогоплательщиком государства, нужно обратиться в его налоговые органы с заявлением.

Подавать его следует не в орган местности, в которой вы проживаете и соответственно зарегистрированы, а в вышестоящую организацию. Так, если вы живёте и трудитесь в Алма-Ате вам нужно прийти с заявлением в Центр по оказанию государственных услуг ДГД казахской столицы.

Помимо заявления, требуется предоставить в налоговый орган дополнительные документы.

К примеру, иностранные юридические лица должны предоставить официальные бумаги, в которых будет подтверждено, что место эффективного управления на самом деле располагается на территории РК.

Подтвердить этот факт могут протоколы общих собраний совета директоров и аналогичные документы.

Граждане РК при подаче заявления в налоговый орган должны также предоставить свой внутренний паспорт либо копию удостоверения личности. Лица без гражданства и иностранные граждане предоставляют:

- ВНЖ (если имеется);

- загранпаспорта либо удостоверения лиц, не имеющих гражданства;

- документы, указывающие на сроки нахождения соискателя на территории страны.

Налоговый орган рассматривает заявление в течение 10 календарных дней и выносит решение.

Об оформлении и получении гражданства Казахстана можете узнать подробно из статьи на нашем сайте.

Документы, подтверждающие резидентство

По истечении установленного срока, налоговая служба при положительном решении вопроса выдаёт заявителю бумагу, подтверждающую то, что он является резидентом страны. Это также может быть электронный документ, который размещается на интернет-ресурсе уполномоченных органов.

Иногда принимается решение об отказе обратившимся гражданам. Основанием для него всегда служит несоответствие условиям, перечисленным в 217 Статье Налогового Кодекса РК.

Если физическое или юридическое лицо утратило выданный налоговыми органами документ, при повторном обращении в течение 10 дней выдаётся его дубликат.

Требуется ли апостиль

По состоянию на 2026 год и налоговые службы Республики Казахстан, и налоговики Российской Федерации требуют наличие апостиля на справках, подтверждающих резидентство. До 2013 года обе стороны без вопросов принимали от физических и юридических лиц справки без апостиля.

На данный момент нужно предоставлять только апостилированную справку. В противном случае её не будут брать во внимание.

Для того чтобы проставить на документе апостиль в Казахстане, нужно обращаться в Алма-Ате в ДГД Центр по оказанию населению государственных услуг. Для получения апостиля, помимо документа о резидентстве, нужно предоставить:

- доверенность, дающую право получить апостиль, выданную юридическим лицом и нотариально заверенную;

- платёжное поручение, как подтверждение оплаты государственной пошлины.

За проставление апостиля в уполномоченных органах также потребуется оплатить государственную пошлину.