Налоги в США

Налоги в США играют важнейшую роль в устройстве экономической системы, и, конечно же, от уплаты налогов невозможно уйти. Одна из известных присказок в отношении налогов здесь — это, что их невозможно избежать, равно как и смерти. Каждый гражданин страны и владелец грин-карты обязан отдавать государству часть заработанных средств.

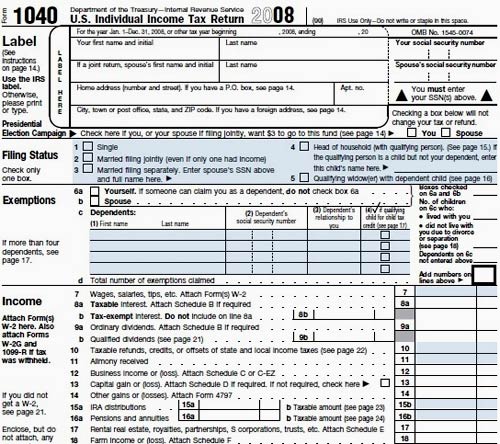

Суть в том, что каждый налогоплательщик своевременно подает декларацию и уплачивает налоги. Ни один государственный орган не занимается подсчетом налогового вычета для населения.

Контроль осуществляется организацией IRS — службой внутренних доходов. Система устроена таким образом, что у людей не возникает желание укрываться от налогов в надежде на осуществление неполного контроля. Дело в том, что IRS проверяет не более двух процентов от общего количества деклараций, а это значит, что вероятность проверки именно той декларации, которая подана с укрытием дохода, крайне мала. Но если такое выяснится, наказание будет очень и очень суровым.

Часть налогов взимается косвенно, например, с продаж. Плательщики в конце отчетного периода должны сообщать о платежах.

То есть, образно говоря, если человек решил скрыть свой доход, то, скорее всего, это раскроется:

- Банком;

- Плательщиком;

- Коллегами, которые составляли финансовую отчетность.

Система штрафов устроена так, что значительно превышает размер налогового сбора. То есть ситуация на 2026 год такова: либо человек платит от 33 и более процентов от своего дохода в налоговую службу, либо штрафуется на сумму от 100 % и более.

Все федеральные агентства взаимодействуют между собой, а это значит, что доход налоговой службе по определенному гражданину могут раскрыть банковские структуры, страховые компании, таможенные службы и многие другие организации.

Содержание материала

Виды налогов в США

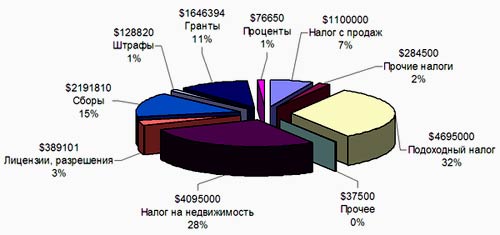

- Федеральный подоходный налог.

Его платят сотрудники компаний и корпораций, вычет происходит автоматически, размер налогового сбора зависит от размера заработной платы и от семейного статуса. - Налоги штата и города.

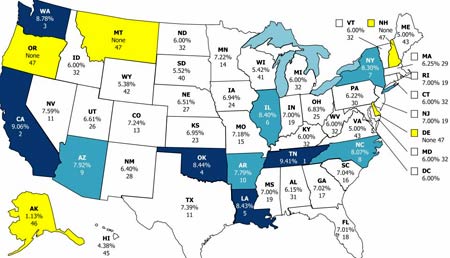

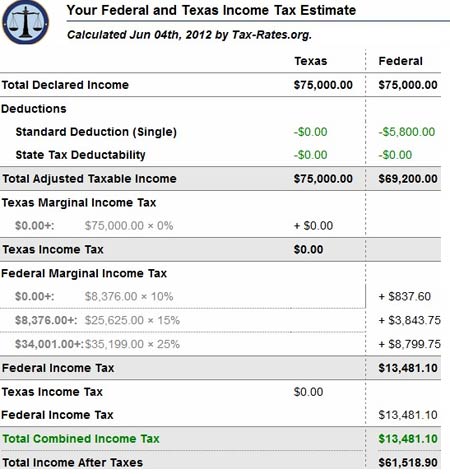

Помимо федерального подоходного налога, также необходимо платить и по месту проживания. Размер выплат варьируется в зависимости от штата и составляет 3—10 процентов дохода.

- Недвижимость. Если во владении имеются дом или земля, то необходимо платить также и имущественный сбор. Каждый штат устанавливает его размер, но в среднем это примерно один процент от средней стоимости объекта.

- Продажи. Торговля и доходы от нее являются основной системы налогообложения. Существует лишь несколько штатов, в которых этот сбор не предусмотрен: Орегон, Аляска и Делавэр. Размер сбора высчитывается индивидуально, каждый штат предлагает свою систему. В среднем — 3–7% стоимости. Однако существуют товары и без этой наценки — рецептурные лекарственные препараты.

Подоходный налог в США

Налогообложение имеет свою строгую систему, в которую входят различные законы, правила, решения и постановления. Благодаря ей обеспечивается высокий уровень жизни населения в США.

Граждане страны участвуют в этих процессах начиная с момента студенчества. Мигрантам довольно сложно разобраться в устройстве этой системы. Основной налоговый документ — Кодекс внутренних доходов, в нем содержаться полные тексты всех законов на эту тему. Также кодекс позволяет казначейству принимать собственные регламенты: эти регулирующие документы должны поддерживать положения кодекса.

Для тех, кто мало знаком с устройством экономической системы США, необходимо уяснить следующие моменты:

- Практически все сборы и вычеты являются дифференцированными;

- Налоговый период длится с течением календарного года, то есть с 1 января 2026 и до 31 декабря 2026;

- В нынешнем 2026 году американцы и владельцы Грин-карт уплатят в казну кругленькую сумму — около 5 трлн $;

- Заполнение налоговой декларации отнимает у всей страны значительное время;

- В общей сложности американцы платят почти сотню различных сборов в течение года.

Что облагается налогами:

-

- Авиаперелеты и авиаперевозки.

- Использование и потребление биотоплива.

- Строительство.

- Регистрация и ликвидация предприятий.

- Рост финансовых накоплений.

- Табачные изделия.

- Судебные издержки.

- Утилизация отходов.

- Регистрация домашних животных.

- Водительское удостоверение.

- Медицинская страховка.

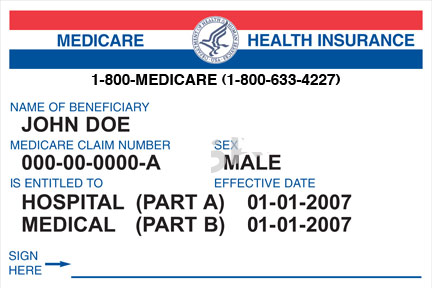

- Медикэр.

- Социальный сбор.

- Экологический сбор.

- Права наследования.

- Акцизы на полные пакеты страховки.

- Корпоративная прибыль.

- Подоходный налог.

- Налог в фонд безработных.

- Лицензии на ловлю рыбы.

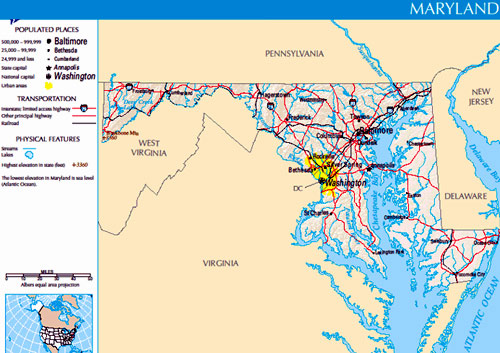

- В Мэриленде имеется сбор за смыв в унитазе.

- Продукты питания.

- Франшиза.

- Мусор.

- Бензин.

- Подарки.

- Сбор за лицензию на оружие.

- Утилизация вредных отходов.

- Использование автомагистралей.

- Отели.

- Охота.

- Импорт.

- Программа ОМС.

- Налог на наследование (отличается от налога на наследство) .

- Использование вредных веществ.

- Инспекция.

- Страховые платежи.

- Дизельное топливо.

- Инвентаризация.

- Раннее окончание программы IRA.

- Сбор с внутренних доходов.

- Штрафы внутренних доходов.

- Библиотечный сбор.

- Номера на автомобили.

- Алкоголь.

- Муниципальный корпоративный сбор.

- Муниципальный школьный сбор.

- Муниципальный сбор по безработице.

- Роскошь (налог элиты) .

- Свадебный налог.

- Сбор участия в Medicare.

- Использование одновременно Obamacare и Medicare.

- Дополнительный сбор по Obamacare программе.

- Парковка.

- Выдача документов.

- Лицензирование работы.

- Имущество и недвижимость.

- Фургоны.

- Открытие новой компании.

- Дорожные КПП.

- Продажи.

- Работа без найма.

- Канализационный сбор.

- Септический сбор.

- Предоставление услуг.

- Соцобеспечение и социальные программы.

- Дорожные работы.

- Устройство спортивных стадионов.

- Госорганизации.

- Подоходный сбор в казну штата.

- Штатный сбор за парки.

- Сбор SUTA.

- Солярии.

- Служба спасения.

- Акциз на телефонную связь.

- Федеральный сбор на телефонные сервисные структуры.

- Побочный сбор за низкую интенсивность телефона.

- Местные телефонные сборы и налог по TUA.

- Шины и их утилизация.

- ПДД и штрафы.

- Коммунальные службы и эксплуатация.

Это далеко не полный перечень налоговых вычетов, штрафов и сборов, которые платят американцы, это лишь усредненный список тех позиций, которые присутствуют в декларациях большинства.

В отличие от стран постсоветского пространства Америка обязывает каждого гражданина подавать налоговую декларацию. Мигранты часто переживают, что это слишком сложно; на этот случай существуют бухгалтеры, экономисты и юристы, которые оказывают услуги консультационного характера в отношении декларации.

Торговля

Налог с продаж в США является косвенным налогом, который просто включается в стоимость покупки. Налоги на покупки отличаются в каждом штате.

Взимается этот сбор в том случае, когда продавец или его магазин физически присутствуют в том штате, который представляет покупатель. Физическое присутствие — термин для нашего уха непривычный. Он означает физическое расположение какого-либо представительства той или иной корпорации в определенном регионе.

То есть если человек пошел в магазин и приобрел книгу, то он должен заплатить налог на покупку. Однако если это электронный шопинг, и в его регионе нет представительства этого магазина, то он не уплачивает сбор.

Уход от сбора за покупки и продажи

Приобретение товара в физическом магазине подразумевает уплату сбора. Однако есть специальные сервисы, которые позволяют найти магазины, не взимающие этот вычет.

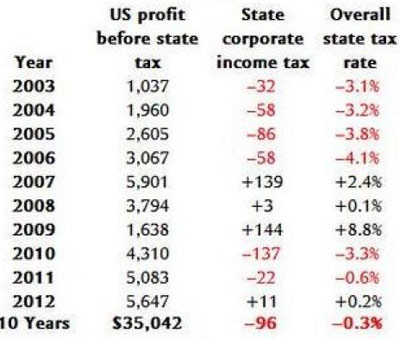

Налоги на прибыль

Налог на прибыль в США является одним из наиболее высоких в мире.

Вести бизнес здесь дорого, поэтому многие производители выносят производства за пределы США. Страна с мощной экономикой, Америка может себе позволить статус самой требовательной страны в отношении налогового сбора.

- Несмотря на то что налогообложение систематизировано, устанавливать собственные сборы могут практически все органы власти. Однако есть особые нюансы;

- Так, например, партнерство не будет облагаться корпоративным налогом: каждый из партнеров будет подавать декларацию только на собственный доход;

- Компания может освободиться от налогового сбора в том случае, если не имеет расчетного счета в Америке, а также если компания не ведет свою деятельность в США;

- Штаты, освобожденные от налогов, могут существенно упростить задачу. Однако следует учесть, что федеральные сборы остаются на том же уровне.

Вместе с тем американские компании обязаны уплачивать налоги даже с тех средств, которые заработаны за границей.  Для того чтобы исключить вариант двойной уплаты сборов, налоговая структура США использует методику кредитного налога. Это означает, что если компания, которая ведет свою деятельность за рубежом, испытывала там какие-либо налоговые издержки, то их можно возместить. Конечно, только по верхней черте налоговой ставки Америки.

Для того чтобы исключить вариант двойной уплаты сборов, налоговая структура США использует методику кредитного налога. Это означает, что если компания, которая ведет свою деятельность за рубежом, испытывала там какие-либо налоговые издержки, то их можно возместить. Конечно, только по верхней черте налоговой ставки Америки.

Разница между партнерством (наиболее близкий русский синоним — товарищество) и корпорацией с точки зрения налоговой службы весьма простое.

Товарищество не является организацией, у которой есть прибыль с точки зрения налоговой инспекции, товарищество — это лишь объединение людей, ориентированных на получение прибыли.

И рассчитывается по налоговым сборам каждый партнер самостоятельно. А вот с корпорацией дело обстоит иначе: на прибыль корпоративного плана существует налог, и точно так же владельцы компаний будут платить собственный налог на прибыль. Это касается также и акционеров.

Общая теория налоговой системы для мигрантов

Налоговые сборы в Штатах составляют примерно треть от общего ВВП. Если рассматривать непосредственно федеральный бюджет, то он будет состоять на большую часть из налоговых сборов граждан.

- Проживающие в Америке, то есть и граждане страны, и обладатели грин-карты подлежат участию в налогообложении, вне зависимости от того, где они получают свой доход, а также без привязки к фактическому проживанию. Единственное исключение, если гражданин проживает за пределами США не менее 330 дней в году;

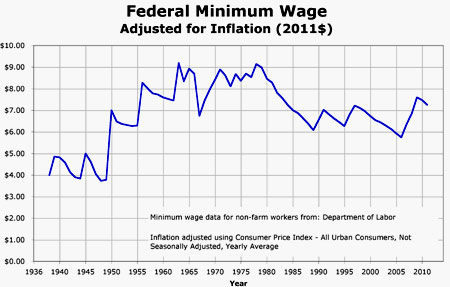

- Прогрессивная шкала дифференцированного налогообложения предусматривает следующие пункты:

- есть размер оплаты труда, который не облагается налогами в принципе. Таким образом, лица с низким доходом оплачивают налог лишь с той части, которая превышает нижний предел;

- существует понятие роста ставки. Это значит, что с повышением заработной платы и дохода будет расти также и налоговая процентная ставка;

- если происходит продажа недвижимости или имущества, которым человек обладал более одного года, он обязан уплатить налог на рост капитала (ставка для этого налога сниженная);

- Следует иметь в виду, что налоговые соглашения предусматривают возможность взаимозачетов по международному договору. То есть, если человек платит налоги в двух странах, они буду компенсироваться друг за счет друга.

Налоги для мигрантов

В том случае, если мигрант является резидентом и налогоплательщиком в обеих странах, то вводится понятие всемирного дохода и его участия в системе налогообложения одной из стран. Так, например, есть понятие центра жизненных интересов: при прочих равных условиях (наличие недвижимости, например), рассматриваются такие аспекты, как уплата коммунальных платежей, наличие друзей и родственников, уровень трат в каждой стране.

По итогам резидент включается в налоговую систему той страны, где и сосредоточено его внимание.

Какие налоги точно будет оплачивать мигрант?

- Федеральный подоходный налог;

- Налог на наследование;

- Налог на подарки;

- Налог на выезд.

Также следует учитывать и то, что обязательна подача информационных деклараций. За отсутствие таких документов власти обязывают выплачивать штраф. Налоги на продажу и недвижимость снимаются автоматически.

Возврат налогов

Конечно, существуют также и прочие варианты налогообложения в зависимости от цели пребывания в стране и деятельности. Например, если человек работал когда-либо в Америке, то он может попробовать вернуть налоги. Это абсолютно законно: человек имеет право вернуть федеральный и государственный сборы, социальную страховку, студенческие выплаты, налоговый вычет для художников и спортсменов.

Сравнение налоговых систем в России и в Америке

Существует множество различных вариантов с расчетом налоговых вычетов. Они могут зависеть от семейного и социального статуса, порядка годового дохода (в том числе и от его источников). Каждая страна предоставляет налоговым резидентам определенные бонусы и льготы, которые позволяют выплачивать налоги более аккуратно и, конечно же, своевременно.

Сравнивать налоговые вычеты в обеих странах практически не имеет смысла — принципиально разные подходы, условия удержания и выплат. Таким образом, логичнее ориентироваться на заработную плату после удержания всех налоговых сборов и вычетов.

Налоговые условия для бизнес-иммиграции

Перенести свой собственный бизнес в процессе иммиграции в США можно, но перед этим необходимо ознакомиться с условиями декларирования собственного бизнеса.

Любой бизнес прежде всего попадает под действие CFC. Контроль иностранных компаний осуществляется для того, чтобы выявить теневые офшоры. Чем это чревато? Практически ничем, кроме того, что для местной экономики эти компании — зона пристального внимания. Например, потребуется подавать отчетность по специальной форме, но это не так уж страшно.  Следующее значение по праву имеет PFICs — это те фирмы, которые в основном имеют пассивный доход, например, инвестиционные фонды. Такой статус для бизнеса крайне нежелателен, чаще всего эта компания будет платить налоги по повышенной ставке. И, конечно, есть специальная отчетная система.

Следующее значение по праву имеет PFICs — это те фирмы, которые в основном имеют пассивный доход, например, инвестиционные фонды. Такой статус для бизнеса крайне нежелателен, чаще всего эта компания будет платить налоги по повышенной ставке. И, конечно, есть специальная отчетная система.