Социальный налог в Казахстане в 2026 году

Социальный налог — это термин, который применяется в Казахстане и некоторых других странах. Данный вид налогообложения имеет отношение к субъектам, совершающим хозяйственную деятельность на территории РК. В январе 2018 года в законодательную базу касательно социального налога были внесены изменения.

Пересмотрены налоговые ставки, что должны взять во внимание сотрудники компаний и предприятий, занимающиеся ежемесячным отчислением средств в государственные фонды.

Содержание материала

Кто является плательщиком социального налога

По состоянию на 2026 год социальный налог (СН) государство обязывает перечислять из своих доходов следующих субъектов государства:

- Юридических лиц.

- Профессиональных медиаторов.

- Адвокатов.

- Частных судебных исполнителей.

- Частных нотариусов.

- Индивидуальных предпринимателей.

В категорию, которой вменяется в обязанности производить ежемесячные социальные отчисления, могут входить структурные подразделения юридических лиц, в зависимости от доходов, получаемых его сотрудниками.

Законом также предусмотрен перечень хозяйственных субъектов РК, которые не являются плательщиками данного вида платежей в полной мере. К таковым относятся:

- Специализированные предприятия, открытые для трудоустройства лиц с различными физическими нарушениями: потерявшие зрение, слух, речь; с отклонениями в работе опорно-двигательной системы и т. п.

- Фермерские и крестьянские хозяйства, работающие в рамках специального налогового режима (СНР).

Первая категория учреждений должна соответствовать п.3 ст.290 НК (можно скачать здесь).

Более подробно про специальные налоговые режимы в 2026 году предлагаем ознакомиться в следующем видео:

Что представляет собой объект данного вида налогообложения

Для всех перечисленных в предыдущем пункте субъектов, за исключением юридических лиц, объектом СН является количество людей, которые на отчётный период трудятся в штате предприятий. В это количество входят и сами плательщики соцналога.

Что касается юридических лиц, для них объектом налогообложения служат расходы, которые выплачиваются сотрудникам и уже с их стороны рассматриваются как доходы.

В данном случае не берутся во внимание следующие виды доходов:

- выплаты, произведённые из средств, полученных по грантам;

- взносы на ОСМС (вступит в силу с 2020 года);

- ОПВ сотрудников;

- доходы, о которых говорится в П.1 341 НК РК, за исключением пп. 10 (скачать можно здесь).

Изменения, внесённые в налоговое законодательство РК в 2018 году, коснулись выплат компенсационного характера, выплачиваемых гражданам в случае расторжения трудового контракта, а также за неиспользованные дни ежегодного отпуска.

С 2018 года и они подлежат социальному налогообложению.

По закону Республики Казахстан, если облагаемый СН объект будет менее 1 МЗП, налог следует исчислять от 1 МПЗ.

Налоговые ставки в 2026 году для СН

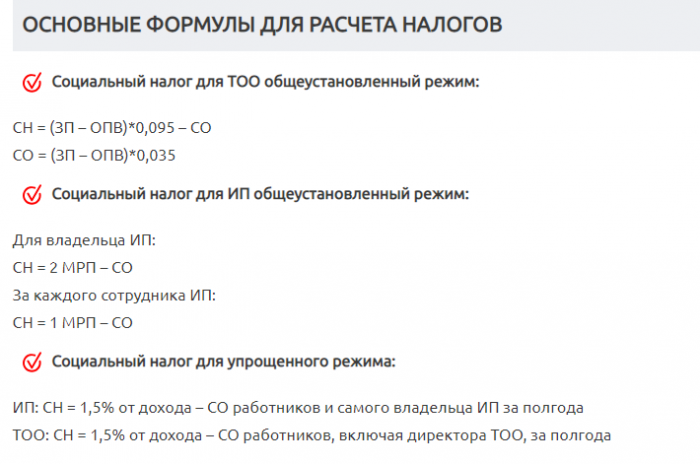

Согласно изменениям текущего года начиная с января и вплоть до 01.01.25, ставка НС будет равняться 9,5%. С 01.01.25 она будет увеличена до 11%. Данное требование не относится к ИП, которые работают по СНР. Эта категория рассчитывается с государством по отдельной формуле.

Плательщики СН, не являющиеся юридическими лицами, производят исчисления налога 1 МРП (месячный расчётный показатель) за каждого сотрудника и 2 МРП за себя.

В том случае, когда ИП в отчётный период не получал доходов, он освобождается от необходимости уплаты социального налога. Это же относится и к налогоплательщикам, приостановившим предоставление отчётности в налоговые органы.

Другие налоговые ставки для СН

Как уже было отмечено выше, ставка 9,5% предусмотрена не для всех хозяйственных субъектов Республики Казахстан. А также применяются ставки:

- 4,5%;

- 6,5%;

- 20% от МРП.

4,5% платят специализированное организации, в которых трудоустроены инвалиды, потерявшие зрение, слух, речь или имеют нарушения в опорно-двигательной системе. Данную категорию предприятий определяет Налоговый Кодекс РК, Статья 135, пункт 3 (скачать можно здесь).

6,5% должны перечислять в казну государства юридические лица, занимающиеся сельскохозяйственной деятельностью и рыболовством. Эта категория также выделена в Налоговом Кодексе страны в статье 147, пункте 2 (скачать здесь).

В статьях 358 (П.4) и 445 (скачать) говорится о налогоплательщиках, на которых возлагается обязанность платить 20% от МРП. Это индивидуальные предприниматели (крестьянские и фермерские хозяйства), которые применяют СНР. Отчисления делаются за каждого работника хозяйства, за гражданина его возглавляющего и совершеннолетних членов его семьи, проживающих вместе с ним.

Сроки сдачи отчётности и сроки перечислений соответствуют срокам, предусмотренным для всех плательщиков социального налога.

Как производятся уплата и исчисление

Расчет социального налога производится следующим образом:

налоговая ставка умножается на налогооблагаемый объект

Хозяйственный субъект обязан выплатить в казну государства разницу между полученными исчислениями и социальными отчислениями, о которых говорится в законе «Об обязательном социальном страховании».

Если при расчётах получается цифра с минусовым значением, предприятие ничего не перечисляет в государственную казну.

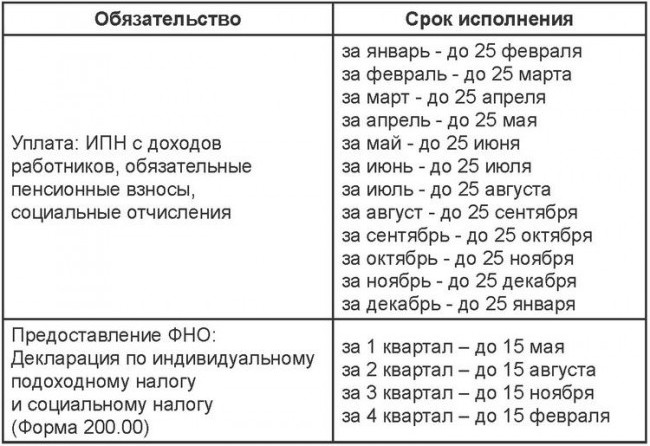

Важно не только правильно рассчитать сумму, но и уложиться по срокам. Перечисления делаются не позднее 25 числа месяца, который следует сразу после окончания обозначенного законодательством РК отчётного периода.

Если расчёты производятся отдельным структурным подразделением крупной компании, оплата должна производиться по месту нахождения структурного подразделения.

Юридические лица могут воспользоваться одним из 2 способов начислений СН:

- По СНР, когда составляется упрощённая декларация.

- По стандартной общепринятой схеме.

ИП также могут действовать по одной из 2-х предусмотренных для них схем:

- С упрощённой декларацией по СНР.

- Налоги начисляются по стандартным расчётам, предусмотренным для ИП.

Второй способ делает возможным использование коэффициентов МРП (если организация зарегистрирована как физическое лицо).

Для расчётов можно использовать онлайн-калькулятор, с помощью которого проще выбрать оптимальный вариант.

Как производится сдача налоговой отчётности

По налоговому законодательству, в качестве налогового периода рассматривается каждый календарный месяц. Главным отчётным документом является форма 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу» (скачать можно здесь). Если предприятие имеет структурные подразделения, по ним составляются отдельные отчёты.

Декларацию следует сдавать 4 раза в году, ежеквартально, не позднее 15-го числа 2-го после отчётного периода месяца.

Другие социальные отчисления

Помимо того, что налог социального характера начисляется непосредственно на предприятие, граждане, совершающие трудовую деятельность, обязаны также выплачивать различные социальные отчисления со своих доходов.

Социальные отчисления дают право гражданам, их выплачивающим на социальные выплаты. Это своего рода страховка от государства, фонд в который собираются средства со всех, а затем распределяются между теми, кто в них нуждается — социально незащищёнными слоями населения (плательщиками социальных отчислений).

Размер социальных выплат — 5% от МЗП. В этом объёме платят участники ОСС и самостоятельно занятых лиц.

Далее в видео: “ИПН и Социальный налог c 2018 года”

К примеру, заполнение форм подробно описано в «Бухгалтерии 8 для Казахстана». Для осуществления расчётов за основу берутся минимальная заработная плата и месячный расчётный показатель.

Я спрашиваю о 2026 годе. Как работать юр.лицам. Какой % от облагаемого объекта берется для начисления СО? Что есть облагаемый объект Это зарплата минус 10% ОПВ или как?

Работающий пенсионер какую сумму налога должен платить ежемесячно.Оклад 100 тыс