Какие налоги платят ИП в Казахстане

Какие налоги платят ИП в Казахстане в 2024 году. Упрощенная система налогообложения и кто ее может использовать. Виды предпринимательской деятельности, подходящие под упрощенку.

Знать, каковы налог ИП в Казахстане, будет полезно, если вы решили заниматься в РК предпринимательской деятельностью. Понимание основ налогового законодательства страны позволит рассчитать расходы и доходы, определить риски, которые характерны для всех видов бизнеса.

Нужна ли виза для посещения Казахстана и какие правила пересечения границы узнайте на нашем сайте.

Содержание материала

- 1 Выбор оптимального налогового режима для ИП

- 2 У кого нет права выбирать специальный режим?

- 3 Что представляет собой общеустановленный порядок

- 4 Особенности специального режима налогообложения в РК

- 5 Сколько нужно выплачивать по упрощёнке?

- 6 Отличительные черты упрощёнки и патента

- 7 Как оформить ИП, работающее по упрощёнке?

- 8 Какие документы нужно подавать, чтобы открыть ИП в РК

Выбор оптимального налогового режима для ИП

Как только вы зарегистрируете своё индивидуальное предприятие, вам нужно будет обратиться в налоговую инспекцию и написать заявление, в котором, помимо прочих данных, следует указать, какой налоговый режим будет для вас наиболее предпочтительным.

Если вы по каким-то причинам не укажете в заявлении тип налогообложения, это не будет считаться ошибкой. В таком случае придётся платить налоги по общеустановленной схеме. Переход на другой режим возможен, но только по истечении календарного года. Нужно будет снова обратиться в налоговые органы и написать новое заявление.

Перед обращением в налоговую инспекцию, вам нужно узнать, какие налоговые режимы предусмотрены в государстве для ИП. В 2024 году предлагаются два варианта:

- По общеустановленному порядку.

- Специальный режим, который подразделяют на:

- работу по патенту;

- сдачу декларации упрощённого типа;

- специальные налоговые правила, предусмотренные для фермеров и владельцев крестьянских хозяйств.

Заметим, что второй вариант доступен не всем индивидуальным предпринимателям.

У кого нет права выбирать специальный режим?

Не могут воспользоваться условиями специального налогового режима, граждане, ведущие такие виды бизнеса в Казахстане, как:

- бухгалтерия и аудит;

- продажа мазута, дизельного топлива и бензина;

- производство подакцизной продукции;

- хранение и реализация оптом подакцизной продукции;

- использование недр земли;

- предоставление консультационных услуг;

- предоставление страховых, финансовых и посреднических услуг;

- предоставление услуг в области правосудия, юстиции и права;

- заготовка, переработка и хранение отходов чёрных и цветных металлов, а также лома;

- прием у населения и самостоятельный сбор стеклотары;

- проведение негосударственных лотерей.

Подробнее о налоговых новшествах узнайте из видео, представленном ниже.

Кроме перечисленных категорий ИП, нет права использовать специальный налоговый режим у налогоплательщиков, бизнес которых разворачивается на территории нескольких населённых пунктов или имеются другие структурные подразделения. И также не вправе применять спецрежим ИП, деятельность которых осуществляется на основании агентских соглашений.

Как оформить ВНЖ и получить ПМЖ в Казахстане узнайте здесь.

Что представляет собой общеустановленный порядок

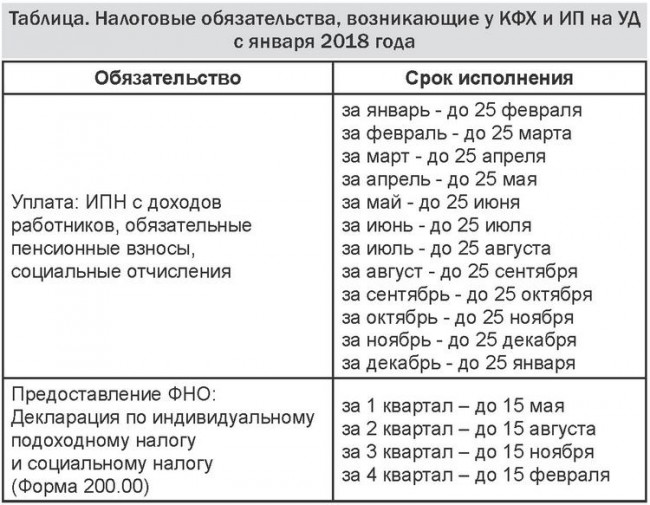

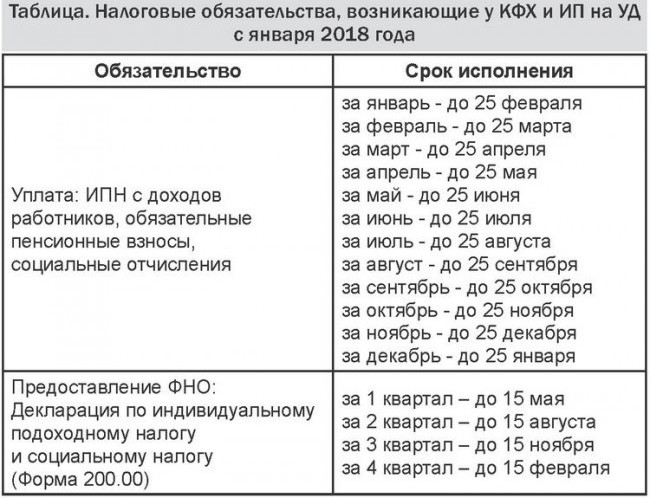

Все перечисленные в предыдущем пункте категории индивидуальных предпринимателей объединены тем, что обязаны выплачивать налоги по общеустановленному режиму. Его характеризует следующее:

- налоговой базой служит разница между полученной выручкой и расходами, которые были понесены для получения дохода;

- индивидуальный подоходный налог (ИПН) составляет 10%;

- за себя индивидуальный предприниматель оплачивает соц. налог — 2-месячных расчётных показателя (МРП);

- за каждого сотрудника платится соц. налог в размере 1 МРП;

- при превышении показателя минимального оборота, равного 30 000-кратной величине МРП, в течение года, платится 12% НДС;

- пенсионный взнос в размере 10% от доходов за владельца и каждого сотрудника.

Главное назначение транспортного налога – компенсация вреда, который приносит транспорт дорогам и окружающей среде.

Все перечисленные выплаты рассматриваются Налоговым Кодексом РК и «Законом о пенсионном обеспечении».

О налогах в Казахстане подробнее можно на нашем сайте.

Особенности специального режима налогообложения в РК

Помимо общего режима, наиболее часто в Казахстане используют две схемы налогообложения:

- Патент.

- Упрощённая схема, которую принято называть «упрощёнка».

Оба варианта могут быть применены предпринимателем только в том, случае, если его бизнес соответствует установленным законом условиям.

Условия для упрощёнки и патента

Если вы хотите открыть ИП по упрощенке, ваше предприятие должно будет соответствовать следующим условиям:

- В течение налогового периода доход не должен быть выше 1 400-кратного МЗП.

- Вместе с вами в вашем коллективе в течение налогового периода должно числиться не более 25 человек. Двадцать пять — это максимальный порог, перейдя который вы потеряете статус, позволяющий платить налоги по упрощённому алгоритму.

Для другой формы, — патента, законодательством Республики Казахстан предусмотрены следующие условия:

- В течение всего налогового периода доход не должен превышать 300-кратный МЗП.

- Деятельность осуществляется по форме личного предпринимательства.

- Не используется труд других людей.

В данном видео вы узнаете о режимах налогообложения для индивидуальных предпринимателей.

Только при соответствии перечисленным условиям, налоговики допустят вас к специальному налоговому режиму.

Особенности налогового периода для различных схем

Следует учитывать, что понятие «Налоговый период» неодинаково для различных видов ИП. Под ним подразумевается:

- Для тех, кто платит по общеустановленному порядку — календарный год, который начинается 1 января и заканчивается 31 декабря.

- Для тех, кто сдаёт упрощённую декларацию — полугодие.

- Для тех, кто оформил патент — календарный год.

Важно оплатить налоги в положенный срок, иначе не избежать штрафных санкций.

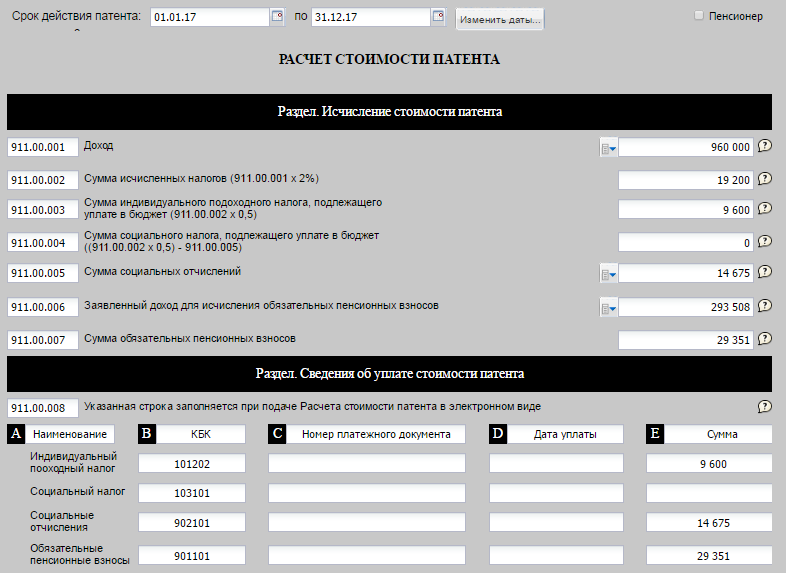

Сколько платят обладатели патента

Если вы выбрали для себя как наиболее приемлемый вид налогообложения патент, вам нужно будет отдавать в виде выплат и налогов следующее:

- 2% от суммарного дохода, который вы заявили в отчётной декларации за патент.

- Индивидуальный подоходный налог в размере половины стоимости вашего патента.

- 5% от вашего дохода на социальные отчисления, но не меньше МЗП.

- 10% — взносы в пенсионный фонд Республики (ежемесячно).

- Разницу половины стоимости патента и суммы социальных начислений — соц. налог.

Как получить патент для ИП узнайте из видео, представленном ниже.

Наиболее распространённой формой ИП в РК является упрощёнка. Это оптимальный вариант для раскручивания бизнеса.

Сколько нужно выплачивать по упрощёнке?

Как уже отмечалось, все, кто выбрал упрощёнку, должны сдавать налоговую отчётность об оплаченных налогах раз в полугодие. Срок сдачи — 15-е число 2-го месяца, следующего после завершения отчётного периода. Сдаётся заполненная форма 910.00. в неё вносится информация обо всей начисленной прибыли, включая суммы, которые пришли с опозданием и авансы.

Предприятиями, сдающими отчётность по упрощёнке, производятся следующие выплаты:

- 3% от суммы дохода, который был заявлен в отчётной декларации;

- ½ от полученного выше, как ИПН;

- соц. налог равный разнице половины 3-процентного налога и социальных отчислений;

- 5% от дохода — социальные выплаты (не меньше 5 процентов от МЗП) за работников и нанимателя (ежемесячно);

- ежемесячно 10% — взносы в пенсионный фонд Республики (не меньше 10% от МЗП за каждого задействованного работника и владельца).

По состоянию на 1 января 2024 года, МЗП равен 28 284 тенге.

Отличительные черты упрощёнки и патента

Главное различие между патентом и упрощёнкой состоит в том, что обладатели патента выплачивают налог в виде предоплаты при оформлении документов в налоговой. Если ИП рассчитывается с государством по упрощённой схеме, он платит по факту полученного дохода, когда отчитывается.

Патент удобен тем, что не требуется наличие кассового аппарата, практически полностью отсутствует бухгалтерская документация. Клиентам не нужно выдавать фискальные чеки.

Работая по упрощённой схеме налогообложения, вы обязаны иметь зарегистрированный в метрологических органах кассовый аппарат (ККТ). Аппараты необязательны только в случаях, когда предприятие работает по безналичному расчёту.

Как оформить ИП, работающее по упрощёнке?

Работать на себя — мечта многих граждан. Если вы собираетесь идти этим путём, ИП будет идеальным вариантом для старта. Как стартовать, рассмотрим на примере открытия предприятия, действующего по упрощённой схеме налогообложения.

Алгоритм действий начинающего ИП следующий:

- Соберите все необходимые для предоставления документы.

- Обратитесь в уполномоченный орган — Центр обслуживания граждан или местные налоговые органы.

- Подайте документы и на месте заполните форму заявление.

- Ждите, пока будет проверена предоставленная документация и рассмотрено заявление. В среднем, на процедуру уходит около 10 дней.

- После принятия решения, если оно будет положительным, вам вручат свидетельство о регистрации индивидуального предприятия.

- Снова обратитесь с заявление о налогообложении по выбранной вами схеме.

При составлении заявления укажите, что вы предпочитаете упрощённое или иное налогообложение.

Какие документы нужно подавать, чтобы открыть ИП в РК

Перечень документов не зависит от того, какой тип налогообложения будет для вас предпочтительным. Во всех случаях подаются следующие документы:

- паспорт: оригинал, а также копия, всех имеющих значимость, страниц;

- 2 фото 3×4 см;

- квитанцию, подтверждающую, что соискатель оплатил государственную пошлину;

- адресную справку о собственнике, если есть намерение арендовать помещение.

Свидетельство о регистрации обойдётся вам в 4 200 тенге.

О налогах на жилье подробнее узнайте из видео, представленном ниже.

Обратите внимание, в Центр обслуживания обращаются только те граждане, которые регистрируют предприятие по месту своего проживания. Всем остальным следует обращаться в налоговые органы.

Подводя итоги, отметим, что предприятие в Казахстане можно открыть в течение двух дней. Десятидневный срок предусмотрен на случай обнаружения в документах ошибок и неточностей.

При исчислении Соцналога по Упрощенной декларации, надо взять 3% от общего оборота за период и поделить на 2, затем от полученной суммы отнимаем начисленные соцотчисления за весь налоговый период и получаем Соцналог? А ОСМС? ОСМС это ведь тоже социальные отчисления? Значит для исчисления Соцналога надо отнимать не только Соцотчисления, но и ОСМС за весь налоговый период. Но у нас в Казахстане привыкли все законы писать с пятого на десятое, что прямо содействует развитию коррупции в судах. Теперь даже в разъяснениях видим то же самое.

Про то, что у нас не дифференцированное налогообложение лично я писала с 2014 года во все инстанции, что несправедливо брать ИПН с ЗП (обычно ЗП варьируется от МЗП и до 200 000тг) 10% и 3%-10% с ИП разных режимов налообложения, причем 10% берется с ИП на ОУР с разницы между доходами и расходами, тогда как с малюсенькой ЗП берется без учета расходов ФЛ на одежду и обувь четырех сезонов, без учета расходов на детей иждивенцев, вычет 1МЗП хватает тко на коммунальные и хлеб с водой на 1 человека как известно. Отодвигали рассмотрение этого вопроса с 2014 года по 2018 год, наконец типа сделали дифференциацию, ну просто очень смешную, увеличили МЗП до 42500. Вы думаете намного выросла ЗП у ФЛ? Ровно на сумму от 138 тенге в месяц для ЗП=1МЗП и до 1400 тг для имеющих типа самую большую ЗП = 200 000тг. В частности у моей дочери имеющей ЗП=200 000тг в месяц ЗП выросла ровно на 1400 тенге, а у нее родилась двойня и посчитайте на скко памперсов хватает этих 1400 тенге. 11 памперсов!!! Вот какое у нас “доброе”, “умное” государство! Что меня удивляет, это то, что больше никто не поднимает вопроса о недифференцированном налогообложении в Казахстане. У меня много знакомых, родственников, живущих в других странах, от которых я слышу, что там, чем больше доходов у человека, тем больше налогов он платит. А те, у кого маленький доход, еще и получают пособия от государства, а не платят налоги ему. Один мой ученик, живущий в Германии, жена немка, поэтому туда переехали, до сих пор не выучил на должном уровне немецкий, поэтому так и живет на пособие. Так он на это пособие еще приезжает в гости в Казахстан.

Какие документы нужно подавать, чтобы открыть ИП в РК Перечень документов не зависит от того, какой тип налогообложения будет для вас предпочтительным. Во всех случаях подаются следующие документы: паспорт: оригинал, а также копия, всех имеющих значимость, страниц;

ПАСПОРТ?!

Какая форма расчета социального налога в школах?

Участников ВОВ освободили от налогов. Молодцы! гордитесь Казахстан