Налоги в Финляндии в 2024 году

Налоги в Финляндии являются весьма высокими. Финляндия отличается высоким уровнем жизни, приличными зарплатами и достаточно совершенной налоговой системой. Размер налогового взноса напрямую зависит от уровня получаемой заработной платы. В Финляндии платить налоги обязаны все: как граждане этой страны, так и нерезиденты.

Содержание материала

Классификация

Основную часть казны Финляндии составляют именно налоговые платежи с населения. В этой стране их разделяют на такие категории, как:

- Косвенные.

- Прямые.

Прямые налоги состоят из:

- Корпоративного налога.

- Налога на доход с капитала.

- Подоходного налога.

- На имущество.

Косвенные налоги составляют такие отчисления, как:

- На добавленную стоимость.

- Таможенная пошлина.

- Налоги на социальные нужды.

- Акцизный сбор.

Корпоративный налог

Корпоративные отчисления представляют собой выплаты с прибыли предприятия. Его уплачивают лишь юридические лица, то есть предприниматели, имеющие собственный бизнес.

Но для того чтобы платить корпоративный налог, предприятие должно находиться в статусе акционерного общества, фонда или кооператива. Другими словами, плательщик должен обладать статусом отдельного налогоплательщика. Размер налога равняется 26 процентам с ежегодной прибыли организации.

Отчисления с суммы капитала

Доход с капитала платится частными предпринимателями, обладающими более мелким бизнесом.

Разница корпоративного налога и дохода с капитала состоит в том, что корпоративный платят только компании с определённым статусом, а доход с капитала распространяется на всех остальных предпринимателей. Для таких предприятий существует два обязательных налога:

- В размере 18 процентов. Эта сумма рассчитывается исходя из суммарной стоимости активов предприятия. Таким образом, если общая стоимость активов организации равна 1000 евро, то предприниматель обязан заплатить 180 евро в год.

- В размере 28 процентов. Это налог с годового дохода или оборота предприятия.

Подоходный налог

Подоходный налог обязаны платить все, кто получает заработную плату, то есть являются наёмными работниками. Он входит в трудовой доход. Другими словами, подоходный налог является одним их общеобязательных отчислений. В подоходный налог включается церковный налог и платежи на обязательную медицинскую страховку.

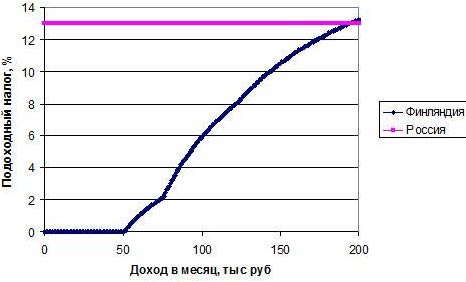

Размер подоходного налога напрямую зависит от уровня зарплаты. Чем выше оплата труда, тем соответственно выше будет налог. Минимальная налоговая ставка подоходного налога составляет 6 процентов, а максимальная равна 31 проценту.

Если годовая оплата труда менее 16 тысяч евро, то гражданин Финляндии не платит налог. Если заработная плата гражданина или нерезидента этого государства составляет более 16 тысяч, но менее 24 тысяч, то налогоплательщик обязан отчислять в государственную казну 6 процентов от своей заработной платы. При оплате труда свыше 24 тысяч, но менее 39 600, человек платит 17 процентов.

Если сумма оплаты труда свыше 39 600, но менее 71 300 евро, налог равняется 21.4 процента от общей суммы зарплаты. При зарплате от 71 300 евро до 100 тысяч, налог равняется 29.7 процента.

Если человек зарабатывает более 100 тысяч, то ему необходимо будет заплатить в казну 31.7 процента.

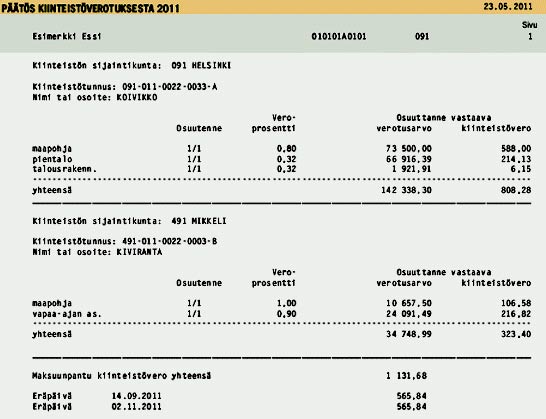

Отчисления на имущество

Многих иностранцев, желающих приобрести недвижимость на территории Финляндии, интересует, какие налоги при покупке имущества необходимо будет платить. Налог на приобретение имущества существует. При покупке имущества потребуется заплатить налог на недвижимость в Финляндии от 0.30 до 0.75 процента от общей стоимости имущества. Размер налога на имущества напрямую зависит от места расположения приобретаемой недвижимости.

Если приобретается земельный участок, то потребуется внести в государственную казну от 0.6 до 1.30 процента от общей стоимости земли.

На добавленную стоимость

Налог на добавленную стоимость, именуемый НДС, необходимо оплачивать ежемесячно. Основной ставкой является размер налога, составляющий 22 процента. 17 процентов взимается с пользования продовольственными товарами, 8 процентов отходит на развитие транспортной системы, изобретение печатной продукции, медикаментов, на средства массовой информации и т. п. Все отчисления производятся из заработных плат.

Отчисления в социальные фонды

Социальные фонды представлены такими организациями, как:

- Социальное страхование населения. Размер этого налога 2 процента.

- Служба занятости и безработицы. Размер 0.60 процента.

- Медицинское страхование и обслуживание.

- Пенсионное страхование. Его размер равен 5.15 процента.

Отчисления в социальные фонды осуществляется только работодателями и предпринимателями.

Налогообложение на сезонных работах

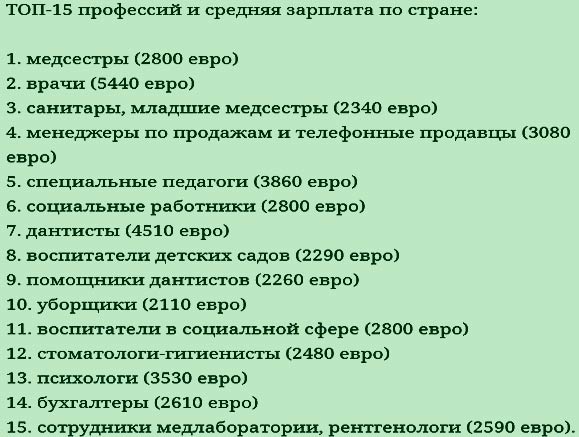

Страна является лидером среди стран по количеству мигрантов, приезжающих работать в Финляндию на сезонных работах. Соответственно, иностранные представители также обязаны платить налоги в государственную казну.

Иностранцы, прибывшие работать на сезонные работы, платят налоги по одной из систем. Их всего две:

- Упрощённая.

- Прогрессивная.

Упрощённая система налогообложения в Финляндии характеризуется единой выплатой в размере 35 процентов от заработной платы. Это подоходный налог. По такой системе платят более 85 процентов всех работающих мигрантов. Платить налог в таком размере могут лишь работники, приехавшие по рабочей визе категории С. Для мигрантов, работающих непосредственно на сезонных работах, существует единый налог. Он равен 510 долларам или 17 долларам каждый день.

Если 35 процентов от зарплаты превышает сумму в 510 долларов, то он обязан платить именно высчитываемый процент. Например: если зарплата иностранца равна 1500 евро, то он обязан платить 525 евро в месяц. Но если зарплата 1400, то платить он уже будет не 490 евро, а 510, то есть фиксированную сумму.

Прогрессивная система подходит лишь тем мигрантам, которые работают по длительному контракту, срок которого составляет более шести месяцев. Размер налога зависит от уровня заработной платы. Такие мигранты платят налоги наравне со всеми гражданами Финляндии. Платить обязаны все мигранты, независимо от рода их деятельности.

Но если мигранты работают на сезонных работах, то к общему списку, они должны платить ещё налог на сезонную работу. Его размер колеблется от уровня оплаты труда и колеблется от 2 до 10 процентов в год.

Налог на наследство

В Финляндии, как и в другой цивилизованной стране, присутствует налог на дарение. Налог напрямую зависит от степени родства и суммы наследства. Так, ближайшие родственники платят от 7 до 13 процентов. Дальние родственники должны оплачивать от 7 до 30 процентов.

Так, если наследниками являются родители, внуки, дети, муж или жена, то они платят 10 процентов от суммы наследства или дарения. Но это только в том случае, если сумма наследства не превышает 40 тысяч.

Если сумма выше этого показателя, но меньше 60 тысяч, то наследники обязаны заплатить 13 процентов. При наследстве более 60 тысяч, налог составляет 16 процентов. Для родственников второй очереди все налоговые ставки автоматически удваиваются при превышении суммы в 60 тысяч евро.

Налоговая система Финляндии является безупречной. Многие согласятся, что именно в этой стране, самые высокие налоги. В среднем гражданин Финляндии каждый месяц отчисляет из своей заработной платы около 36 процентов. Для иностранных граждан сумма налоговых платежей равняется 35 – 40 процентов. Все граждане Финляндии получают заработную плату уже с вычетом налогов. Работодатель обязан самостоятельно внести за своего наёмного работника все платежи в бюджет.

Как и в любой цивилизованной стране налог на дарение? Смешно, ведь это так цивилизованно – брать деньги с людей, у которых горе, 7% от стоимости квартиры, даже если они в ней уже не живут.

Видимо США и Россия не цивилизованные странны, так как налог на наследование ближними равен нулю.

Высокие налоги? А в России низкие? 13 подоходный и 22 отчисления на социалку и медстраховку. Итого: 37. Если сопоставить уровень средней зарплаты в РФ и расходов, то выводы всегда однозначны. В России низкая зарплата, а расходы высоки.

В России: 13% подоходный налог, 22% пенсионный фонд, страхование ОМС 5,1% , страхование от несчастных случаев 0,2%, временная нетрудоспособность 2,9%. Итого 43,2%. И это с любой зарплаты. И еще много разного другого, так что почти как и везде, только зарплата гораздо меньше.

Объясняю на пальцах: вот есть фонд зарплаты, сверх него, а не из него берётся ОМС, пенсионный, итого на тысячу фонда 302 сверх, но сколько составляет одна тысяча от 1302? 76,8%, то есть по факту это 23,2% от общей суммы, а не 30,2%, дальше подоходный платится с той суммы, что начислена после всех тех налогов на пенсионный, ОМС, и прочего, то есть 13% берется от 76.8% первоначальной суммы.

Все перечисленные вами выплаты делает за вас ваш налоговый агент из своей доходной части, а не вы. В России, если ваша з/п составляет 100 тыс.р., то это уже “чистые деньги”. А в Финляндии вычтите 60% НДФЛ для начала и далее по списку.

Да, вам уже совсем лень изучить ставки НДФЛ в других странах? А чего не озвучиваете 90%? Да будет вам известно, что с минимальных зарплат вы вообще не должны ничего платить в Финляндии. В РФ, где зарплаты не дотягивают часто до минимальных европейских, вы заплатите 13% в любом случае.

Расходы говоришь высоки ну давай пройдемся по расходам в Финляндии:

Цены на хлеб начинаются от 1,59 евро (115 руб).

Килограмм говядины можно купить за 15,95 евро. (1050 руб.)

Стоимость недорогого обеда в кафе составляет 12 евро. (840 руб).

Ужин на двоих в недорогом ресторане обойдётся в 50-60 евро. (3500-4200 руб).

Стоимость литра бензина АИ-95 составляет 1.41 евро (105 руб.), АИ-98 — 1.49 евро. (115 руб.) И т.д. и т.п. проезд, кино, коммуналка, электричество все в разы дороже чем в России.

Теперь сравним с нашими, мой город Красноярск так чтобы понимал: хлебушек – 40 руб., говядина лопатка – 390 руб., обедаю 250 руб. салат + первое + второе. Ужин с супругой в недорогом месте -1500-1700 руб., 95 бенз 95 – 43 руб., бенз 98 – 48 руб.

И перестаньте как мантру повторять о социальном.что он с дохода удерживается. Он платится работодателем. в дохода удерживается только Подоходный 13%, загляни в расчетку раз сомневаешься.

Согласна с вами полностью.

Согласен с вами полностью. Они не понимают, что из «огромной» з/п в Финляндии нужно вычесть ещё все налоги и обязательные платежи. Например, один только НДФЛ в Финляндии – 60% в среднем. И далее по списку.

В России же все налоги платежи выполняет за нас наш налоговый агент – работодатель. Он выплачивает всё из своей доходной части.

Если ваша з/п 100 тыс.р. – то это уже чистые деньги и никаких налогов и выплат с них россияне уже не делают, всё уплачено за них.

В Финляндии совсем не так.

В Финляндии, если работаешь в госструктуре – эта структура платит за тебя все налоги. Если у частника, то налоги платишь сам.

У нас 13+22 еще выше налоги, а зарплаты в 10 раз ниже. Вывод- самая низкая зарплата и самые высокие налоги в России.

НДФЛ в России 13%, 27% платит работодатель, если вдруг отменят эти 27%, то ты их все равно не увидишь.

Оформи ИП и увидишь…

У меня ИП, плачу 6% с оборота или могу платить 10% от прибыли.

Устаю видеть глупость про 27% которые как бы платит работодатель, то есть Вы правда думаете что работодатель не включает эту сумму в свои расходы и в том числе и в сумму оплаты труда?

Если его “вдруг” отменят, то без проблем вы эти деньги сможете увидеть…

С тем же успехом можно утверждать что если работодателю вменят или увеличат налоги, на воздух, тепло, свет, воду и еще чего нибудь, то это не отразится на зарплатах сотрудников….

Если бы эти сборы отменили, то, как минимум, было бы больше шансов, что предприятие не разорится и будет дальше продолжать работать и приносить прибыль. А следовательно, рабочие места не будут сокращаться и закрываться.

Отчисления в социальные фонды осуществляется только работодателями и предпринимателями. То есть у финов вы верите что платит работодатель, а в России нет? Или вы до конца статью не дочитали? Да он включает в расходы и вычитает их из налоговой базы, вы еще скажите что НДС он с зарплаты работников вычитает.

НДС не вычитаются напрямую, но скажем если работаете в продажах, то бонус выплачивается от суммы за вычетом НДС. Плюс есть.

13 % понятно . А 22 это что вы платите?

Посчитать, сколько получает работник, а сколько государство не трудно.

Каждый работодатель обязан ежемесячно платить за своих сотрудников страховые взносы. Они начисляются с суммы доходов, выплаченных физическому лицу, и перечисляются из собственных средств работодателя.

Начиная с 2017 года взносы нужно платить в Федеральную налоговую службу (ФНС) и Фонд социального страхования (ФСС). Страховые взносы перечисляются в соответствии с общими тарифами, которые на каждый год устанавливает Правительство России.

В 2020 году применяются следующие тарифы: на обязательное пенсионное страхование – 22%; на обязательное медстрахование – 5,1%; ФСС – 2,9% (без учета взносов от несчастных случаев).

Считаем:

Зарплата: 100 руб. до вычета.

13 руб. – 13% НДФЛ;

19.14 руб. – 22% от итоговой зп, 19.14% от суммы до вычета;

4.43 руб. – 5.1% от итоговой зп, 4.43% от суммы до вычета;

2,52 руб. – 2.9% от итоговой зп, 2.52% от суммы до вычета.

13% + 19.14% + 4.43% + 2.52% = 39,09% – величина реальных отчислений работодателя.

Доход работника после вычета: 87 руб.

Налогов и отчислений государству: 39,09 руб.

Почему складывается не 22, 5.1, 2.9, а 19.14, 4.43, 2.52?

Ошибаетесь. В России слишком жадная власть. Только наивный может пологать что мы платим 13 %. Господа Вы считайте все налоги которые мы платим на каждом шагу. Пенсионные, НДС, налог на целофановый пакет и т.д. и т.п. А вспомните про злосчастный Платон который опустили на автоперевозчиков. Естественно цены на товары повысились пропорционально Платону. Это только то что я вспомнил. А сколько таких налогов в Россие… и это при наших нищих доходах.

Здравствуйте. Вы посчитайте сколько денег остаётся у жителя Финляндии после всех вычетов. Даже если вычесть только основной налог и коммуналку, то остаётся не так много, одежда там дорогая однозначно.

В общем все сосчитайте и сами увидите. Наши туда мотаются на выходные из Питера. Уровень жизни хороший. Но как я понимаю все это достигается высокими налогами. С этих налогов вся красота у них и оплачивается. Посмотрите сколько этих налогов у них.

Кстати мы привыкли, что дома у нас батареи шпарят. Дома тепло. А там только в тёплом белье и ходят. На отоплении экономят и в Финляндии, и в Норвегии.

Вы не правы. Да, Финляндия – дорогая страна и люди там, конечно, стараются экономить. Но вот этого: “А там только в тёплом белье и ходят. На отоплении экономят и в Финляндии…” там точно нет. Знаю абсолютно точно.

Я из Узбекистана, хотел устроиться на работу в Финляндии. Если я получу зарплату 3500€, сколько с меня подоходного налога снимается? Заранее спасибо.

Потому что все остальные налоги кроме НДФЛ берутся от суммы з/п после вычета этого самого НДФЛ.

Налог 40% и отчисления на медицину (1 и 2), безработицу, пенсию, информацию. Итого пол зарплаты получится. Жилье очень дорогое и электричество, проезд, но думаю на еду останется.

Работал сезонно в Финляндии на ферме 4 лета подряд (4 раза по 80 ней). Официально. Платежную ведомость выдавали.

Ни разу не удерживали подоходный налог. Только сбор 7,28% (то ли страховой, то ли пенсионный). На соседних фермах – такая же картина.

Ваш доход работающего был ниже 1200е в месяц , налогом не облагается.

36% дань – это знатно.