Налоги в странах мира в 2024 году

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Содержание материала

Таблица стран с самыми низкими налогами в 2024 году

Страны с самыми низкими налогами на прибыль для юридических лиц

| Место в рейтинге налогов | Название страны | Ставки налогов (в % от общего дохода предприятия) |

| 1 | Македония | 7,4 |

| 2 | Катар | 11,3 |

| 3 | Кувейт | 12,8 |

| 4 | Бахрейн | 13,5 |

| 5 | Лесото | 13,6 |

| 6 | Саудовская Аравия | 14,5 |

| 7 | Замбия | 14,8 |

| 8 | Объединенные Арабские Эмираты | 14,8 |

| 9 | Грузия | 16,4 |

| 10 | Сингапур | 18,4 |

| 11 | Хорватия | 18,8 |

| 12 | Люксембург | 20,2 |

| 13 | Армения | 20,4 |

| 14 | Намибия | 20,7 |

| 15 | Камбоджа | 21 |

| 16 | Канада | 21 |

| 17 | Черногория | 22,3 |

| 18 | Гонконг | 22,8 |

| 19 | Оман | 23 |

| 20 | Кипр | 23,2 |

| 21 | Босния и Герцеговина | 23,3 |

| 22 | Монголия | 24,4 |

| 23 | Маврикий | 24,5 |

| 24 | Ботсвана | 25,3 |

| 25 | Лаос | 25,8 |

| 26 | Ирландия | 25,9 |

| 27 | Дания | 26 |

| 28 | Таиланд | 26,9 |

| 29 | Болгария | 27 |

Самые низкие подоходные налоги в разных странах мира для физлиц

| Место в рейтинге | Название страны | Ставка подоходного налога (в %) |

| 1 | Албания | 10 |

| 2 | Босния и Герцеговина | 10 |

| 3 | Болгария | 10 |

| 4 | Казахстан | 10 |

| 5 | Беларусь | 12 |

| 6 | Макао | 12 |

| 7 | Россия | 13 |

| 8 | Иордания | 14 |

| 9 | Коста-Рика | 15 |

| 10 | Гонконг | 15 |

| 11 | Литва | 15 |

| 12 | Маврикий | 15 |

| 13 | Сербия | 15 |

| 14 | Судан | 15 |

| 15 | Йемен | 15 |

| 16 | Венгрия | 16 |

| 17 | Румыния | 16 |

| 18 | Ангола | 17 |

| 19 | Украина | 18 |

| 20 | Черногория | 19 |

| 21 | Словакия | 19 |

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Таблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

Список стран с самыми высокими подоходными налогами:

- Аруба. Налоговая ставка равна 58,95 %. В данную ставку входит социальный налог, который, в свою очередь, включает:

- Пенсионный взнос. Выплачивается как работодателем, так и рабочим. Работник обязан отчислять 4 %, а работодатель выплачивает 9,5 %.

- Страховой взнос. Выплачивается также работодателем в сумме 8,9 % и наемным рабочим в сумме 2,6 %.

- Швеция. Ставка подоходного налогового платежа равна 56,6 %, из которых 7 % — это социальный взнос.

- Дания. Ставка — 55,4 %. До 2008 года на территории Дании действовала ставка подоходного налога в размере 62,3 %, но правительство приняло решение уменьшить размер налога. В стране уклониться от выплаты налоговых платежей практически невозможно. Налогами облагается даже церковь, которая отчисляет до 1,5 % от дохода.

- Нидерланды. Ставка подоходного налогового платежа равна 52 % (ранее данный налог достигал 72 %). Помимо подоходного налогового платежа, граждане страны обязаны отчислять налог на пользование землей в размере 6 % и налог при получении наследства в размере 40 %.

- Бельгия. Налоговые ставки:

- Подоходный — 50 %.

- Социальный взнос — 13 %.

- Муниципальный — 11 %.

- Австрия и Япония. Сумма подоходного налога в этих странах равна 50 %.

- Финляндия. Ранее фиксированная ставка равнялась 53,5 %, но в 2004 году по решению правительства налогообложение физических лиц снизилось до 49,2 %.

- Ирландия является одной из стран с самой высокой ставкой подоходного налога, которая равна 48 %. Напомним, что данная ставка намного выше среднего подоходного налога на всей территории северной части Европы, который равняется на сегодняшний день 40 %.

- Великобритания. Правительством страны в 2010 году было принято решение об увеличении ставки подоходного налогового платежа на 10 % (в 2010 году ставка с учетом повышения равнялась 50 %). Но повышение себя не оправдало, и с 2013 года она равняется 45 %, то есть стала ниже на 5 %.

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

- Беларусь — 13 %.

- Болгария — 10 %.

- Латвия — 25 %.

- Литва — 15 %.

- Эстония –— 20 %.

- Россия — 13 %.

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

- Австралийский Союз. При доходе до 4600 USD взнос не платится. Если прибыль больше 4600 USD, но меньше 28 800 USD, налог равен 9 %. При прибыли свыше 140 000 USD ставка варьируется от 30,3 до 44,9 %.

- Австрия. Если человек за год заработал до 12 500 USD, он не обязан ничего отчислять в государственный бюджет страны. Если его годовая прибыль колеблется от 12 500 USD до 28 500 USD, то ему необходимо уплатить государству 36,5 %. При доходе свыше 58 000 USD ставка равна 50 %.

- Бразилия. Взнос не оплачивается до 5300 USD. Если заработная плата человека в год колеблется от 5300 USD до 10 500 USD, то он обязан отчислить 15 %. При доходе свыше 10 500 USD налоговая ставка увеличивается до 27,5 %.

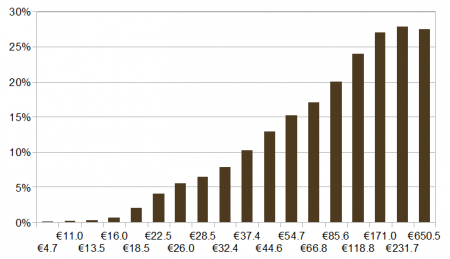

- Великобритания. При ежегодной заработной плате до 15 500 USD налог не начисляется. Если человек в год получает от 15 500 USD до 49 000 USD, то ему необходимо отчислить 20 % от общей суммы годового оклада. При заработке свыше 231 000 USD налоговая ставка равна 45 %.

- Германия. Если гражданин страны получает в год оклад до 9000 USD, то он не облагается налогами. Но если его годовой оклад варьируется от 9000 USD до 11 500 USD, он обязан уплатить государству 2,56 %. При доходе свыше 285 000 USD ставка увеличивается до 45 %.

- Испания. Если человек в год получает до 20 200 USD, то он отчисляет 24 %. Если его годовая заработная плата свыше 20 000 USD, то налоговая ставка поднимается до 51 %.

- Италия. При ежегодном заработке до 17 100 USD налоговый платеж с жителей городов Италии взимается в размере 23 %. Если годовой доход превышает 80 000 USD, то ставка увеличивается до 45 %.

- Сингапур. В Сингапуре нулевая налоговая ставка применяется исключительно для граждан, чей годовой доход не превышает 16 000 USD. Если житель Сингапура зарабатывает больше 236 000 USD, то ему потребуется отчислить в государственный бюджет 20 %.

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 21 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

- Андорра.

- Багамские острова. Вся экономика страны построена на туризме. Багамы — один из самых посещаемых курортов мира.

- Бахрейн.

- Бермуды.

- Бурунди.

- Кувейт.

- Оман.

- Катар. Самая богатая страна в мире по показателю ВВП. Данное государство приобрело капитал благодаря добыче и экспорту нефти.

- Сомали.

- Объединенные Арабские Эмираты.

- Уругвай.

- Вануату.

- Виргинские острова.

- Острова Кайман.

- Монако.

- Саудовская Аравия.

Почему РФ в таблицах нет?

А вы что налоги в России не знаете? НДС 18%, в ближайшее время будет увеличен до 20%. Подоходный налог 13%. ИП может платить налог по упрощенной схеме 6%, если его доход будет за год более 300 000 рублей, то он дополнительно заплатит еще 1%. Помимо этого ИП должен платить взносы в пенсионный фонд и взносы за медицинское страхование 1 раз в год, они зависят от региона и составляют 30-40 тысяч рублей в год в среднем.

Налог на ЗП включает то, что тратят работодатели и из расчетника.

В РБ при начислении в ФОТ 1000 долл. предприятие платит 36% государству, а 640 долл. попадает “грязными” в расчетник работника, откуда забирают еще 14%. “Чистыми” получает рабочий 550 долл., идет в магазин и платит 20% НДС.

Таким образом, работник стоил предприятию 1000 долл.

А сам работник потратил только 440 долл.

Государство «поимело» 560 долл.

Поэтому представленные выше данные не имеют никакой ценности.

Какая разница 15 или 50% подоходный, если другими налогами тебя разденут до трусов, еще хуже, чем там, где 50% подоходный.

А что, в других странах НДС нет? Загляните в Википедию по этому вопросу и не пишите глупость, подсчитывая собственные “налоговые потери”. Мне кажется, что Вы, косвенно уважая налоговое законодательство других стран (видимо ЕС), находитесь под “наркотическим” воздействием курса валют и абсолютно не учитываете реальные экономические факторы жизни конкретной страны, тем более в ней не проживая. По-моему мнению, целесообразно освобождение от НДФЛ определенного уровня доходов (хотя бы в размере прожиточного минимума), которое существует во многих странах.

Страны ЕС с самыми высокими стандартными ставками НДС: Венгрия — 27 процентов; Хорватия, Дания и Швеция — все по 25 процентов.

Люксембург взимает самую низкую стандартную ставку НДС в 17 процентов, затем следуют Мальта — 18 процентов, Кипр, Германия и Румыния — все по 19 процентов. Средняя стандартная ставка НДС в ЕС составляет 21 процент, что на шесть процентных пунктов выше минимальной стандартной ставки НДС,

А налог на прибыль в Венгрии самый низкий – 9%.

Государству нужны деньги не только на содержание полиции и армии, но и чтобы платить врачам и учителям, пенсию старикам и инвалидам.

Фонд ОМС 5,3% при средней ЗП в России в 70 тыс. (по Росстату) и 70 млн. (по Фонду занятости) получаем 260 млрд. в месяц, т.е. получает ФОМС в год 3 120 млрд. руб.. А на здравоохранение тратим 1 600 млрд., т.е. в два раза меньше. Есть еще акцизы на табак и спиртное. Бедное население платит самые высокие налоги в мире, а богатые самые низкие. 80% населения работает за еду.

И у ИП всё равно получится 6%. Вы имеете право уменьшить налог УСН на всю сумму страх. взносов (если нет работников).

ИП так платит, если у него нет наемных работников.

Наверно потому, что очень богатая страна, чтобы мелочиться.

Есть разница между подоходным налогом и налогом на прибыль. Это очень часто путают. Налоги во многих странах платят от прибыли (приход – (минус) расход = прибыль), а в России, например, никого не интересует твои расходы, а просто тупо берется налог на зарплату, а то, что у тебя баланс отрицательный – в России никого не интересует. Важно не только величина подоходного налога, но и как она исчисляется. В России нет подоходного налога, в России – налог на заработную плату!

Поэтому надо перейти на ИП или ООО и заключать договор на выполнение услуг с работодателем, выплачивая только 6-7% от дохода на упрощенке или вообще 1%, как делают все предприниматели. Т.е. у них обложение доходы-расходы и только оттуда % на налог. Я как раз на этом сижу. Обычно с 1 миллиона не больше 100 тысяч остается, и вот от него я плачу налог. В расходы записываю абсолютно все. Причем, заказчику легче и дешевле со мной договор через ИП или ООО заключать, так как налоги я плачу, правда, мизерные. Поэтому и налогов в России собирают от малых предприятий совсем мало, все уходят таким вот методом.

А мед. страхование и ПФР И ФСС? Сейчас 26 600 руб. почти в год, если нет сотрудников и это вне зависимости от того, заработал ты за год или ушёл в минус и только потерпел убытки. ИП выплачивает ПФР и ФСС в любом случае, даже если ничего не работал!

Не заметно, что у Вас ИП или Вас просто скоро затаскают по судам, за то, что Вы не выплачиваете ПФР и ФСС.

Поверьте, таких, кто на бумаге “ничего не заработал”, а на деле – в шоколаде, значительно больше. Один мастер-ломастер, натягивая мне потолки, хвалился, что 60 тысяч в месяц для потолочника – раз плюнуть. После того, как он своими кривыми руками угробил материал, на суде хвалил себя, как ответственного плательщика и что более 2 тыс. платит в ПФР. Таких дельцов тут места не хватит перечислить. А для тех, кто не может заработать, совет: перед регистрацией ИП спросите у окружающих, деятельность мозга заметна? А то такое удивление наблюдается, когда через год выясняется, что надо платить взносы.

Ну и зачем вы раскрыли эту схему? Скоро примут новый закон и закроют эту лазейку.

Подоходный налог – налог на доход, а не прибыль. Вы сами поняли, что написали?

Да, но НДФЛ в Украине 18%.

В конце концов, в России хорошие налоги на частные лица или грабительские?

Если платить вовремя, то считай, их нет.

Переплачивают экономисты, которым жалко нанимать хорошего бухгалтера.

В России народные депутаты Госдумы целыми днями в поте лица придумывают новые налоги для простого народа и в это же время создают указы по освобождению от налогов самих себя и других чиновников.

В России существуют скрытые налоги, такие как акцизы, сборы типа платон, скоро ввидут галограммовые наклейки для борьбы с контрафактом, всё в интересах людей…

А в других странах этого конечно нет?

В Андорре уже платят

Сколько %? Шкала прогрессивная или плоская?

Если сложить все поборы в России, то мы окажемся в пятерке стран с самым высоким налоговым бременем.

Не окажемся. Я сложил. Мы где-то в середине.

Алекс, у вас проблема с математикой.

Проблемы с математикой как раз у вас, потому что несправедливо в России складывать все налоги, а там равняться только на подоходный налог. В других странах тоже есть НДС, мед.страховка и т. п. Так что если сравнивать и складывать все поборы, то делать это — и тут и там. И получится, что Россия даже не в середине списка, а останется на своём месте.

Если учесть, что в абсолютном большинстве стран существует достаточно высокий необлагаемый налогом доход, можно увидеть, что в России одна из самых высоких налоговых нагрузок.

В России работадатель платит социальный налог из фонда заработной платы где-то за 30%,так?Значит прежде чем ввести еше одну штатную единицу он считает зарплату работника плюс соц.налог,так?Соц.налог я бы мог платить сам,через работадателя на закрытые счета,через официальный договор с работадателем.И тогда деньги шли бы не в “бюджет”(и по карманам чиновников),а конкретно работнику,и тогда бы не говорили,что бюджет не тянет пенсионеров.Иными словами”что поработаешь,то и полопаешь”?А закрытые счета открываются по конкретным случаям,ну,например,выход на пенсию.Прошу меня не ругать,я не экономист,я технарь.

В России подоходный налог (тот который пойдет с заработной платы) реально составляет 35% ( ПН: 13 % от ЗП) + ЕСН: 35 % от ЗП сверх ЗП). Конечно есть отдельные лица, которые, например, сдают квартиры в аренду, что-то продали, или им что-то подарили, и тогда они конечно заплатят 13%, но если человек трудоустроен, то его налоговая ставка: 35 %.

30+13=43 % с заработной платы

В каких странах, кроме России, есть регрессивная шкала налогов?

Применение плоской шкалы налогообложения противоречит ст.7 Конституции РФ. Если наше государство по Конституции является социальным государством, то одной из функций социальности является сглаживание социального неравенства через налогообложение. А плоская шкала противоречит этому, она, наоборот, усиливает неравенство в доходах. Кроме этого, покупая продукты и товары по одной цене рядовые граждане оплачивают автоматически огромную зарплату крупных чиновников и олигархов, которая заложена в цене товаров.

Должно быть наоборот. Чем больше зарабатываешь, тем меньше налог. Если я заработал в 10 раз больше какого-то лентяя, с какой стати я должен платить больше?

Если все, кто честно трудится за низкую ЗП на тяжелых или вредных работах, но не менее нужных людям чем барыжничество, то ты уже за то, что называешь их оленями, должен платить гораздо больше.

Кроме того, те, кто зарабатывает больше, по сути потребляют больше благ, и гос система в значительной мере работает на них, а не на бедняков. Так с какой стати бедняки должны по закону оплачивать охрану имущества Ротенбергов, Усманова, Сечина и прочих подобных типов?

То есть ездят, например, на двух машинах одновременно? Так они и дорожный налог за обе машины платят, даже если на них не ездят.

Бедняки оплачивать не должны, речь о том, что бедняк со своих 10 000 руб. заплатит подоходного 1 300 руб., а “богач” со своего миллиона 130 000 – вам мало что ли, на “госсистему” этого не хватит? Надо чтобы половину отдал на содержание бедняка, чтобы тот чувствовал себя тоже в шоколаде?

Т.е твоими словами Треидер и Менеджер по продажам работяга, а дальнобойщик или шахтер лентяи. Они в 10 раз меньше зарабатывают.

В Андорре есть “подоходный налоговый платеж”.

Во-первых, в статье стоило бы упомянуть, что речь идет про ввп на душу, а во-вторых, есть целых 10 стран, как минимум, где ввп значительно выше на душу – это Ирландия, Исландия, Люксембург, Лихтенштейн, Монако, Швейцария, Норвегия, да даже США, если смотреть по номиналу, а он единственный, который стоит учитывать при сравнении стран. Но даже если мы возьмем ппс, блин, то Ирландия, Сингапур и Люксмебург все равно богаче, даже по такому кривому показателю, как ввп ппс, а по номиналу вообще куча стран.

Совокупность всех налогов, ложащихся на гражданина ФРГ – 40%. И у нас в России все непросто, если все учесть, ведь предприятия платят за нас налоги в фонды и все это вкладывают в себестоимость продукта. Так что за все платит гражданин, везде и всегда. Единственное что хотелось бы и у нас иметь в России – это не облагаемый МРОТ.

В России регрессивная шкала для богатых. И тупая налоговая система. Богатый платит 15% НДФЛ с 5 млн.рублей. Но вместо 30% в Соц. фонды платит 15%. с 1,9 млн.руб.